Tässä artikkelissa määrittelen valuuttariskin, annan konkreettisia esimerkkejä piensijoittajaan kohdistuvista valuuttariskeistä, sekä kerron miten valuuttariskiltä voi suojautua. Artikkelin kaikki esimerkit käsittelevät euron ja dollarin välistä valuuttariskiä.

Valuuttariskillä tarkoitetaan valuuttojen välistä arvonmuutosta ja siitä seuraavaa vaikutusta sijoittajan portfolioon tai yhtiön tulokseen. Valuuttariskiä mitataan salkun pohjavaluuttaa (base currency) vastaan, mikä on suomalaiselle sijoittajalle euro, yhdysvaltalaiselle dollari, japanilaiselle jeni ja niin edelleen. Mikäli sijoittajalla on esimerkiksi yhdysvaltalaisten yhtiöiden kuten Applen, Coca Colan tai Facebookin osakkeita salkussaan altistuu hän tällöin dollarin arvonmuutoksesta johtuvalle valuuttariskille.

Teoriassa sijoittaja altistuu aina valuuttariskille, mutta asian käsittelemisen helpottamiseksi voidaan todeta, että mikäli sijoittajalla on salkussaan muussa kuin pohjavaluutassa noteerattuja arvopapereita, altistuu sijoittaja tällöin valuuttariskille. Seuraava esimerkki osoittaa piensijoittajalle kohdistuvan valuuttariskin konkreettisesti.

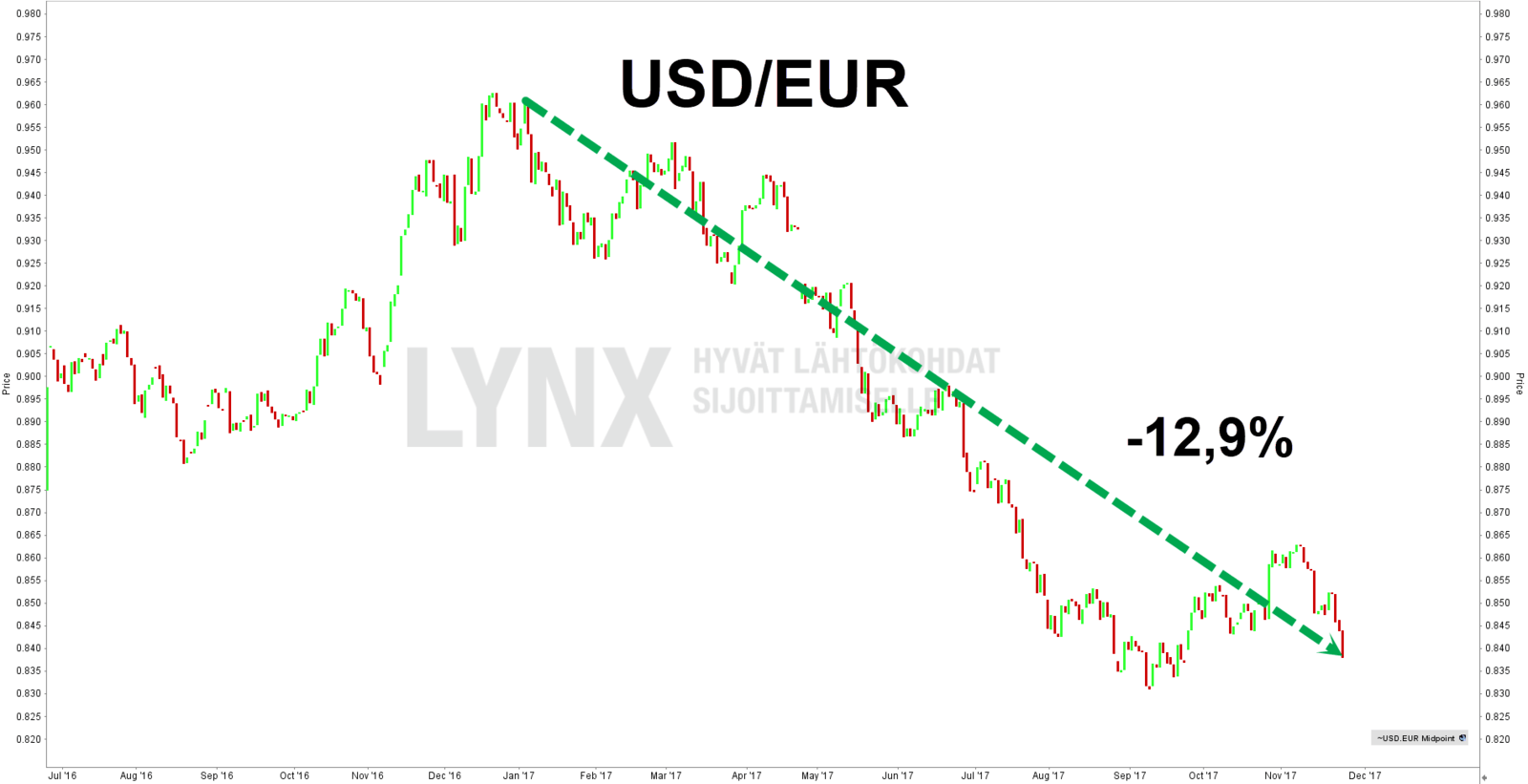

Tuore esimerkki valuuttariskistä:

S&P 500 -indeksi on tuottanut vuoden alusta noin 15,5%, kun samassa ajassa dollari on heikentynyt euroa vasten noin 12,9%. Jos sijoittaja olisi sijoittanut 2000 dollaria (1923 euroa 3.1.-17) vuoden alussa S&P 500 -indeksiä seuraavaan ETF:ään kuten SPY, olisi kyseinen positio noussut 2310 dollariin. Euroissa position arvo olisi kuitenkin vain 1936 euroa. Toisin sanoen euroissa tuotto olisi tullut vain 0,6%, siinä missä dollareissa mitattuna tuottoa olisi tullut lähes 15% enemmän. Onnistuneella valuuttasuojauksella sijoittaja olisi saanut dollareissa mitatun tuoton euroissa eli tähän mennessä huomattavasti parempaa tuottoa sijoitukselleen, kuin mitä ilman valuuttasuojausta. Vastaavasti jos sijoittaja olisi vain pitänyt salkussaan dollarimerkkistä käteispositiota olisi hän tehnyt tappiota 12,9% euroa vastaan.

Valuuttariskiltä suojautuminen

Tehokkaan riskienhallinnan perustana on, että sijoittajan tulisi aina minimoida portfolion valuuttariski. Tämä perustuu siihen, että sijoittajasta tulee spekuloija siinä vaiheessa, kun hän pyrkii arvioimaan tai ennustamaan valuuttakurssien kehitystä. Tästä johtuen sijoittajan tulisi aina hyödyntää valuuttasuojausta sijoittaessaan muihin kuin pohjavaluutassa noteerattuihin arvopapereihin.

Sijoittajalle on nykyään tarjolla paljon keinoja valuuttariskiltä suojautumiseen. Johdannaiset, ETF:t, ulkomaisessa valuutassa otetut lainat tai marginaalitili tarjoavat kaikki omat ominaisuutensa valuuttariskiltä suojautumiseen ja hyvä välittäjä pystyy tarjoamaan kaikkia näitä vaihtoehtoja kohtuullisilla kuluilla.

Marginaalitili

Yleensä marginaalitiliä hyödynnetään johdannaisten ostamiseen, sekä salkun velkavivun kasvattamiseen, mutta marginaalitili taipuu myös valuuttasuojaukseen. LYNXin tarjoamista keinoista, marginaalitili on ehdottomasti yksinkertaisin sekä kätevin tapa piensijoittajan valuuttasuojaukseen. Marginaalitilillä sijoittaja voi ostaa esimerkiksi yhdysvaltalaisia osakkeita tai ETF:iä vaihtamatta salkussa olevaa pohjavaluuttaa dollareihin. Tällöin sijoittajalla on salkussaan ainoastaan euroja, sekä lainattuja osakkeita ja salkun dollaripositio on lainattujen osakkeiden osalta negatiivinen. Mikäli dollarin arvo laskee, laskee myös lainattujen osakkeiden takaisinmaksuhinta ja sijoittaja voittaa. Vastaavasti jos dollari vahvistuu euroa vastaan ja sijoittajalla on marginaalilla ostettuja yhdysvaltalaisia osakkeita, koituu valuuttasuojauksesta teoreettista tappiota salkulle.

Marginaalin käyttäminen ei ole ilmaista, vaan lainattujen osakkeiden osalta sijoittaja maksaa korkokuluja. Toisaalta sijoittajan ei tarvitse vaihtaa valuuttaa sijoittaessaan marginaalilla, joten sijoittaja ei maksa valuutanvaihtokuluja. LYNXillä marginaalitilin vuosikorko on tällä hetkellä 3,5% ja viimeisen vuoden aikana LYNX on nostanut marginaalitilin vuosikorkoa kerran yhdellä prosenttiyksiköllä. Marginaalitilin korot ovat verovähennyskelpoisia samaan tapaan kuin sijoituslainan korot.

Yksi parhaista puolista marginaalilla tehtävässä valuuttasuojautumisessa on sen täsmällisyys. Johdannaisilla tai lainalla tehtävässä valuuttasuojautumisessa, sijoittajalle jää usein vähintäänkin pieni nettopositio toiseen valuuttaan. Tätä ongelmaa marginaalissa ei ole, vaan sijoittaja voi halutessaan pitää valuuttariskinsä nollassa pitämällä salkussaan ainoastaan pohjavaluuttaa ja ostamalla kaikki ulkomaiset osakkeet marginaalilla. Jos sijoittaja haluaa jostain syystä ottaa valuuttariskiä, onnistuu sen tekeminen milloin tahansa yksinkertaisesti ostamalla tilille dollareita.

Jotta sijoittaja voi ottaa LYNX tilillään marginaaliominaisuuden käyttöön, tulee tilin nettolikvidöintiarvon olla jatkuvasti vähintään 2000 dollaria. Toisin sanoen tilillä tulee olla jatkuvasti käteistä, osakkeita tai muita arvopapereita 2000 dollarin edestä. Tämän lisäksi tilinhaltijan tulee olla täyttänyt vähintään 21 vuotta. LYNXillä marginaalitilin avaaminen tai tilin päivittäminen ei maksa mitään.

ETF:t

Erillisillä ETF:illä tehtävä valuuttasuojaus on tyypillisempää amerikkalaisille sijoittajille, sillä suurin osa valuuttapari ETF:stä noteerataan dollareissa mikä tuo oman muuttujan yhtälöön. Euroissa noteerattuja valuuttapari ETF:iä on markkinoilla suhteellisen vähän. Tästä johtuen euroalueen sijoittajalle voi olla järkevämpää ostaa valmiiksi valuuttasuojattuja ETF:iä mikäli hän mielii sijoittamaan euroalueen ulkopuolelle. Näissä ETF:ssä sijoittaja saa kohdeindeksin tai muun kohdeosuuden tuoton euroissa, jolloin valuuttariski on niin ikään nolla. Varsinkin kehittyville markkinoille sijoitettaessa voi olla varsin suotavaa käyttää valuuttasuojattuja ETF:iä. Valmiiksi valuuttasuojattuja ETF:iä voi löytää helpoiten Googlaamalla “Currency hedged ETF”.

Esimerkki

Sijoittajalla on vuoden 2017 alussa käytettävänään 2000 dollaria ja hän haluaa sijoittaa sen S&P 500 indeksiin. Mikäli sijoittaja olisi sijoittanut koko summan valuuttasuojaamattomaan SPY ETF:ään olisi hänen euromääräinen tuotto ollut tähän päivään mennessä 0,6%. Mikäli sijoittaja olisikin päättänyt sijoittaa koko rahan valuuttasuojattuun euroissa noteerattuun ETF:ään, kuten iShares S&P 500 EUR Hedged UCITS ETF:ään (IUSE) olisi hänen euromääräinen tuottonsa ollut 15,5% tähän päivään mennessä. IUSE noteerataan euroissa, joten valuuttasuojauksen lisäksi sijoittajan ei olisi tarvinnut vaihtaa valuuttaa ja hän olisi näin ollen välttynyt valuutanvaihtokuluilta, mikä nostaa entisestään tuottoa suhteessa dollareissa mitattavaan SPY:hyn.

Haittapuolena valuuttasuojatuissa ETF:issä on kuitenkin usein niiden tavallista korkeampi kulurakenne. Esimerkiksi valuuttasuojaamattoman SPY ETF:n vuosikulut ovat 0,09% siinä missä valuuttasuojatun IUSE kulut ovat 0,20%. Muihin valuuttasuojauksen keinoihin verrattuna valmiiksi valuuttasuojatut ETF:t voivat kuitenkin olla varsin varteenotettava vaihtoehto piensijoittajalle. Toisin kuin kaikissa muissa tässä artikkelissa käsiteltävistä valuuttasuojauksen keinoista, sijoittaja ei tarvitse marginaalitiliä käydäkseen kauppaa valmiiksi valuuttasuojatuilla ETF:illä.

Johdannaiset

Yksi maailmalla yleisesti käytössä oleva tapa suojautua valuuttariskiltä on käyttää johdannaisia. Futuurien avulla sijoittaja voi lukita nykyisen valuuttakurssin haluamakseen ajaksi ja täten futuurit sopivat myös valuuttasuojaukseen. Futuurisopimusten koot ovat kuitenkin usein niin suuria, ettei tavalliselle piensijoittajalle ole järkevää käyttää futuureita valuuttasuojaukseen. Piensijoittajan kannalta sama ongelma on myös optiossa, joilla sijoittaja voi suhteellisen pienellä preemiolla ikään kuin asettaa tason, jolloin suojaus astuu voimaan. Optioiden ja futuurien sopimuskoot ovat usein vähintään kymmeniä ja usein satojatuhansia euroja tai dollareita. Futuurit ja optiot voivat lisäksi olla hankalasti ymmärrettäviä tuotteita, jos sijoittaja ei ole kokenut. Lisää tietoa futuureihin sijoittamisesta löydät täältä.

Tiettyjen johdannaisten ostamiseen LYNXillä, sijoittajan tarvitsee avata tai päivittää tilinsä MarginaaliPlus -tiliksi. Näitä tuotteita ovat futuurit ja optiot. Myös MarginaaliPlus -tili on sijoittajalle ilmainen. Kaupankäynti johdannaisilla vaatii sijoittajalta paljon tietämystä kyseisistä tuotteista, niiden korkean riskisyyden vuoksi. Johdannaisten käyttäminen valuuttasuojauksen instrumenttina on enemmänkin suursijoittajille suunnattua toimintaa.

Ulkomainen laina

Sijoittaja voi pyrkiä minimoimaan valuuttariskiään ottamalla lainaa siinä valuutassa missä hän omistaa osakkeita. Jos sijoittajalla on yhdysvaltaisia osakkeita salkussaan, tulee hänen ottaa näiden osakkeiden arvon verran dollareissa lainaa, jotta valuuttariski olisi nolla. Kun sijoittajalla on dollareissa mitattua lainaa, ja mikäli dollari heikkenee sijoittajan pohjavaluuttaa vasten, laskee sijoittajan dollarivelka pohjavaluutassa mitattuna ja sijoittaja tekee voittoa. Vastaavasti mikäli dollarin arvo nousee, koituu sijoittajalle tappiota lainasta. Samalla sijoittajan dollareissa mitattujen osakkeiden arvo muuttuu pohjavaluuttaan verrattuna, joten kummassakaan tapauksessa salkkuun ei kohdistu valuuttariskiä.

Kuten johdannaisissa, sekä valuuttapari ETF:issä, myös ulkomaisessa lainassa ongelmaksi muodostuu osakkeiden arvonmuutokset. Jos sijoittaja haluaa tehokkaasti hoitaa valuuttariskiään lainalla, tulee hänen jatkuvasti muuttaa lainan määrää, vastaamaan osakkeiden silloista arvoa. Toisin sanoen sijoittaja ei voi käytännössä saada valuuttariskiään nollaan lainoittamalla salkkuaan dollareilla, mikäli kyseisiä dollareita ei käytetä osakkeiden hankintaan. Ulkomainen laina toimii samalla periaatteella kuin marginaalitili, mutta se sijaan, että salkussa olisi lainattuja osakkeita, on salkussa lainattua valuuttaa.

Kuten marginaalissa, myös lainatulle valuutalle joutuu maksamaan korkoa. LYNXillä dollarilainasta joutuu tällä hetkellä maksamaan 3,5% vuosikorkoa mikäli lainattava summa on alle 100 000 euroa ja lainasumman ylittäessä 100 000 dollaria laskee vuosikorko 2,5%:iin. LYNXin kautta otetun lainan nostamisesta tai takaisinmaksusta ei koidu sijoittajalle kuluja, vaan sijoittaja maksaa lainastaan ainoastaan vuosikorkoa. Lisätietoja sijoituslainoista saat ottamalla yhteyttä LYNXin asiakaspalveluun.

Esimerkki

Sijoittaja haluaa ostaa 30 000 dollarilla yhdysvaltalaisen yhtiön osakkeita hintaan 30 dollaria kappale. Hän haluaa ostaa osakkeet omalla rahallaan käyttämättä marginaalia. Sijoittaja ostaa osakkeet ja samalla ottaa 30 000 dollarin lainan 3,5% vuosikorolla. EUR/USD valuuttakurssin ollessa 1,15 tulee lainan hinnaksi 26 087 euroa. Osakkeiden arvo laskee seuraavan vuoden aikana 20 dollariin kappaleelta ja sijoittaja päättää myydä osakkeet. Näin ollen hän tekee 10 000 dollaria tappiota osakkeilla. Dollarin arvo on kuitenkin samana aikana laskenut suhteessa euroon ja EUS/USD valuuttapari on hinnassa 1,35. Vaikka sijoittaja joutuu maksamaan 30 000 dollarin lainan, sekä 1 050 dollaria korkokuluja takaisin, on lainan arvo euroissa enää 23 333 euroa eli sijoittaja tekee voittoa kyseisellä lainalla 2 754 euroa.

Osakkeiden arvo ostohetkellä 26 087 EUR. Osakkeiden arvo myyntihetkellä 14 815 EUR. Tappiota osakekaupasta 11 272 EUR. Voittoa valuuttasuojauksesta 2 754 EUR.

Tappio ilman valuuttasuojausta: 11 272 EUR

Tappio valuuttasuojauksen kanssa: 8 518 EUR

Yhteenveto

Piensijoittajan näkökulmasta edullisin ja kätevin tapa harjoittaa tehokasta valuuttasuojausta on usein marginaalitili. Marginaalitilillä sijoittaja voi pitää valuuttariskinsä nollassa, siinä missä vaihtoehtoiset keinot, kuten johdannaiset voivat lisätä sijoittajan kuluja. Valmiiksi valuuttasuojatut ja euroissa noteeratut ETF:t ovat myös erinomainen vaihtoehto, jos piensijoittaja haluaa päästä helpolla. Valuuttasuojauksessa vaihtoehtoisia tapoja on monia, mutta usein varsinkin johdannaisilla harjoitettava valuuttasuojaus ei ole piensijoittajalle järkevää.

Mikäli sinulle tulee kysymyksiä, olethan yhteydessä asiakaspalveluumme sähköpostitse tai puhelimitse.

Onko sinulla joku aihe, josta haluaisit meidän kirjoittavan artikkelin? Otamme mieluusti vastaan ehdotuksia artikkeleista osoitteeseen info@lynxbroker.fi!

Tässä artikkelissa esitetyt mielipiteet ja näkökulmat eivät ole sijoitusneuvontaa, vaan kirjoittajan omia mielipiteitä. Emme suosittele lukijaa tekemään sijoituspäätöksiä artikkelin pohjalta. Kirjoittaja ei myöskään omista artikkelissa mainittuja arvopapereita.